2022. aasta esimene poolaasta on juba möödas, mida iseloomustab peamiselt langus ja suur volatiilsus. Kuid küsimus jääb, mis võib juhtuda aasta teisel poolel? Täna vaatame 3 ennustust, mida toetavad faktid, mis võivad tähendada nende täitumist. Nendes prognoosides keskendume peamiselt majanduslangusele, energiasektorile ja lõpuks vaatame sektorit, mis võib aasta lõpus olla võitja.

2022. aasta esimene poolaasta lõppes halastamatult eelmisel nädalal. S&P 500 indeks langes umbes 20%, mis on indeksi halvim algus alates 1970. aastast. Nasdaq langes umbes 30%, samas kui väikese kapitalisatsiooniga Russell 2000 langes umbes 25%.

Aktsiad kukkusid aasta esimesel poolel, kuna inflatsioon oli suurim alates 1980ndate algusest, gaasi ja nafta hind oli rekordiline, tarbijate meeleolu oli kohutav ja intressimäärad tõusid. Sõda Ukrainas on neid hädasid ainult süvendanud ja konflikt kestab tõenäoliselt vähemalt aasta lõpuni, sest praegu ei toimu tõsiseid rahuläbirääkimisi.

Mida toob siis 2022. aasta teine poolaasta räsitud investoritele?

1. Hirmud majanduslanguse ees on osutunud põhjendatuks:

USA valitsus ja teised valitsusametnikud väidavad jätkuvalt, et majanduslangus ei ole"vältimatu". Kahjuks on paljud neist ametnikest väitnud, et inflatsioon on"ajutine" ja"ajutine". Kuid me teame selle ajutise inflatsiooni tulemust liiga hästi 😄.

Fakt on see, et enamiku tarbijate jaoks on majanduslangus juba alanud. Kuna palgakasv on 5-6% aastas ja inflatsioon ulatub 8%ni, kaotab keskmine tarbija ostujõudu kuni 15 kuud järjest. Tarbijate keskmine säästumäär on nüüd taas alla 5%, mis on madalaim tase alates 2008. aastast.

Hinnatõus on tabanud eelkõige madalamat ja keskmist sissetulekut, kuna suur osa sellest elanikkonnast pendeldab või üürib elamispinda. Üürid on võrreldes eelmiste aastatega tõusnud, bensiin on tõusnud üle 50% ja toiduainete hinnad on tõusnud üle 10%; need tarbijad on sattunud raskustesse. Tõenäoliselt ühinevad nendega varsti ka ülemised sissetuleku kihtide esindajad.

- Aktsiaturg sisuliselt aurustati aasta esimesel poolel, kaotades umbes 11 triljonit dollarit.

Teine probleem võib olla koondamised, mis samuti järk-järgult suurenevad lähikuudel, kui majandus siseneb majanduslangusesse. Tarbijate kindlustunne, mis on juba praegu ajalooliselt madalal tasemel, jätkab langust.

Arvestades, ettarbijad moodustavad peaaegu 70% majandusest, on lihtne mõista, miks majandusprognoose ikka veel allapoole korrigeeritakse. Atlanta FED on nüüd radikaalselt alandanud oma teise kvartali SKP kasvu prognoosi negatiivsele 2,1%-le. Kui see prognoos on isegi ligilähedane tõele, siis on riik juba tehnilises majanduslanguses pärast selle aasta esimeses kvartalis saavutatud 1,6%list negatiivset tulemust, mida"eksperdid" seostavad"ajutiste kohandustega". Kõlab tuttavlikult? Selle suve läbivaks teemaks on riigi majanduslanguse tunnistamine.

2. Energiasektor lõpetab oma tegevuse:

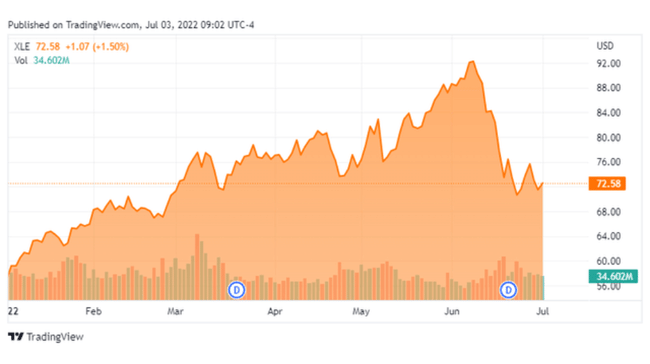

Energiasektor oli aasta esimesel poolel üks väheseid helgeid kohti turul. Energy Select Sector SPDR ETF($XLE) tõusis peaaegu 25%, isegi kui enamik ülejäänud aktsiaturgudest langes (muidugi väljaspool energiasektorit). Sektor sai kasu nafta- ja maagaasihindade tõusust. See on osaliselt tingitud Ukraina sõjast ja Lääne sanktsioonidest Venemaa energiaekspordi suhtes.

Kahjuks, kuid prognoositavalt ei ole need poliitikameetmed toiminud nii, nagu kavandatud. Venemaa teenib rekordilisi tulusid energiahindade tõusu taustal ning rubla on mitme aasta kõrgeimal tasemel ja on nüüd maailma kõige paremini toimiv valuuta. Vahepeal on lääne tarbijad pidanud tegelema rekordilise gaasihinnaga.

Kirjutasin sel nädalal artikli, mis keskendus sellele, kuidas JP Morgan arvab, et halvima stsenaariumi korral, kui Venemaa vähendab oma tootmist viie miljoni barreli võrra päevas, võib nafta hind tõusta 380 dollarini barrelist.

Link artiklile siin: JP Morgan näeb nafta hinna tõusu 240%, kui see Venemaa vastumeetmete stsenaarium peaks toimuma | Bulios

Ajalooliselt on aga kõrge naftahinna ravim - kõrge naftahind. Nafta tõusis 2008. aastal üle 145 dollari barreli eest, enne kui see langes järsult, kuna lääne majandused sattusid finantskriisi tõttu sügavasse majanduslangusesse. Kuna nii siin kui ka Euroopas on majanduslangus käes, näib, et energiahinnad langevad 2022. aasta lõpuks. See on juba hakanud kajastuma energiasektori viimaste nädalate järsus müügis. Selline pank Citigroup prognoosib nafta hinna langust 60-65 dollarini barrelist.

- Kui ELile oleks tagatud teine tarnija, kes suudaks tema nõudmisi täita, usuksin ma tõenäoliselt isegi, et hind võiks järk-järgult langeda. Kahjuks ei ole me sellises olukorras. Veelgi enam: Meil on siin veel üks võimalik probleem 👇.

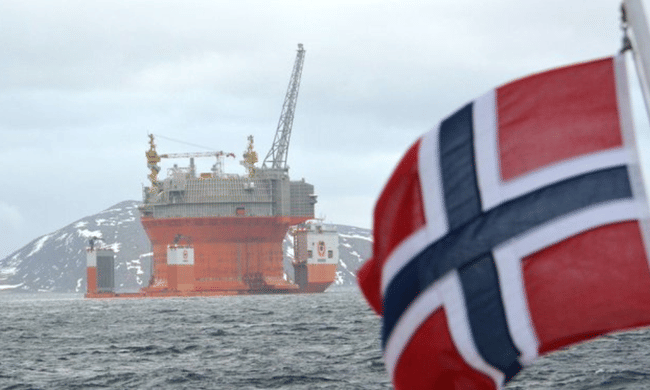

Norra avameretöötajad alustasid teisipäeval streiki, mis vähendab nafta- ja gaasitootmist.

Streik, millega töötajad nõuavad palgatõusu, et tasakaalustada inflatsiooni tõusu, toimub keset kõrgeid nafta- ja gaasihindu.

"Streik on alanud," ütles Lederne ametiühingu juht Audun Ingvartsen intervjuus. Operaator Equinor on alustanud kolme Põhjamere maardla sulgemist streigi tõttu, teatas ettevõte teisipäeval.

Lisateavet selle teema kohta leiate siit: https://www.facebook.com/groups/bulios.club.czsk/permalink/727861848449214/.

3. Lõpetuseks positiivsed küljed: tervishoiusektor võiks olla võitja

Enamus peab tervishoiusektorit kaitsvaks sektoriks, mille tulud püsivad majanduslanguse stsenaariumi korral palju paremini kui enamiku tööstusharude puhul.

Majanduslangus või mitte, inimesed peavad ikkagi saama oma ravimeid, retseptiravimeid, tegema vaktsineerimisi ja läbima vajalikke operatsioone. Samal ajal on oodata, et ühinemis- ja ülevõtmistegevus elavneb käesoleva aasta teisel poolel.

Kui me vaatame mõne sektori hiiglase tulemusi:

- Eli Lilly (LLY) on aastaga tõusnud 19,5%.

- AbbVie (ABBV) on aastaga tõusnud 13,5%.

- AtraZeneca (AZN) on tõusnud 27% YTD.

Loomulikult on sektoris kaotajaid:

- Moderna (MRNA) on -36,2% YTD.

- Pfizer (PFE) on -7,6% YTD.

Kui ma vaatan farmaatsiasektori tulemusi, siis näen enamasti positiivseid näitajaid (nii ELis kui ka USAs). Veelgi enam: Maailmas on taas laialt levinud kovideerimisjuhtumid, mis võivad tuua mitmetele tuntud ettevõtetele veel rohkem rasva kasumit. Rääkimata olulistest edusammudest vaktsiinide ja tabletiravimite vallas.

Mida te arvate? Kas farmaatsiasektor võib olla aasta teise poole parim?

Kokkuvõte

Mida siis oodata? Kui ei tule sügavat majanduslangust või Ukraina sõja olulist eskaleerumist, siis ma ilmselt ei usu, et turg on veel põhjas. Eeldan, et järgmine teise kvartali kasumihooaeg on selline, kus analüütikute hinnanguid alandatakse enamikus turusektorites ja see kajastub analüütikute kasumiprognooside allapoole korrigeerimises.

Seetõttu läheneb minu rahaeraldis ehk liialdatult 30%-le. Ma olen selles strateegias praegu kindel ja arvan, et olen seega ette näinud suuremad võimalikud ostud, mis võivad samuti leevendada portfelli langust.

Kuidas te seda näete?

- Kas me oleme juba majanduslanguses? Või on see veel tulemas?

- Kas energiasektori tulemused nõrgenevad?

- Kas farmaatsiasektor võiks olla see, mis on aastaks 2022?

Pange tähele, et tegemist ei ole finantsnõustamisega. Iga investeering peab läbima põhjaliku analüüsi.