Inflatsioon, intressimäärad, kriisid ja majanduslangused on tõenäolised mõisted, mis jäävad meiega vähemalt 2022. aasta lõpuni. Täna vaatame 3 mitmekesist, kuid kaitsvat ETF-i, mis on sellel volatiilsel turul väikeseks kaitseks. Mõned neist on aga võimelised lisaks portfelli kaitsmisele andma ka suurt tootlust (ja mitte ainult dividenditootlust). Lõppude lõpuks, otsustage ise 👇.

S&P 500 jaoks halvim poolaasta (alates 1970. aastast) tekitab meile mitmeid küsimusi. Näiteks: kuhu panna oma raha? Milline strateegia valida? Kuidas kaitsta oma portfelli kõige paremini languse eest? Kas ma peaksin jääma aktsiate, kaupade või ehk ETFide juurde?

Arvan, et investorid otsivad tõenäoliselt oma investeeringuteks turvalisemat valikut. Õnneks võivad nad leida otsitava kaitse kaitsvate börsil kaubeldavate fondide (ETF) kaudu.

Sir John Templeton on öelnud, et "neli kõige kallimat sõna inglise keeles on "seekord on see teisiti"." Kuid 2022. aastal tundub peaaegu naiivne öelda, et keskkond, milles me oleme, on midagi, mida investorid on varem näinud.

USA inflatsioon on saavutanud 40 aasta kõrgeima taseme. Föderaalreservi rahapoliitika karmistamine on kõige agressiivsem alates 1990. aastate keskpaigast. Sõda Ukrainas on hävitanud riigi ja lõhkunud olemasolevad ülemaailmsed tarneahelad peamiste kaupade jaoks. Oh jah, ja meil on ikka veel hädavajalik kliimakriis, mida me ei ole suutnud lahendada, sest kuumalained ületavad 2022. aastal taas rekordeid.

Meil on piisavalt probleeme, nii et ma ei usu, et nende 3 ETF-i valimisega saab valesti minna. Sa võid isegi üllatunud olla, kui tead, et mõned allpool loetletud nimed toovad ka väga korralikke hindeid 👇.

1. Simplify Interest Rate Hedge ETF $PFIX

- Haldatavad varad: 302,0 miljonit dollarit.

- Dividenditootlus: 0,02%

- Kulud: 0,50%

Kui ma otsiksin domineerivat ETF-i karuturul, oleks $PFIX oma 45%-lise kasvuga (YTD) ilmselge valik.

Hiljuti tõsteti esile kui üks 12 parima ETF-i hulgast karuturu vastu võitlemiseks, Simplify Interest Rate Hedge $PFIX on 2022. aasta esimesel poolel üks kõige paremini tootvaid fonde, mille tootlus on fenomenaalne (ühel hetkel üle 50%).

Sellist tootlust on raske saavutada mis tahes turukeskkonnas, kuid sel aastal on see eriti muljetavaldav.

$PFIXi peamine strateegia on investeerida intressimäära optsioonidesse, seega on selle tootlus mõjutatud rangemast rahapoliitikast ja intressimäärade tõusust. Teisisõnu, kui intressimäärad tõusevad, siis tõuseb ka $PFIX. Ja kuna USA Föderaalreserv rakendab suurimat intressimäära tõstmist alates 1994. aastast - $PFIX lõikab tohutut kasu. Pealegi tundub, et oleme näinud ainult intressimäärade tõusu algstaadiume, mis teeb $PFIXi edasise kasvu jaoks veenva põhjuse.

Selgituseks olgu öeldud, et Simplify fond kujutab endast tegelikult suurt riski, kui intressimäärad tõmbuvad tagasi ja Wall Streetil normaliseerub olukord. Kuid arvestades FEDi väga selgeid kavatsusi ja järsu inflatsiooni püsivat ohtu, ei tundu see lühiajaliselt väga tõenäoline.

Ja nagu paljud teisedki selles nimekirjas olevad kaitsvad ETFid, on $PFIXi üks suurimaid tõmbeid tema võime püsida ja pakkuda korralikku tootlust, kui teie portfelli tavalised aktsiad on hädas "ellujäämisega".

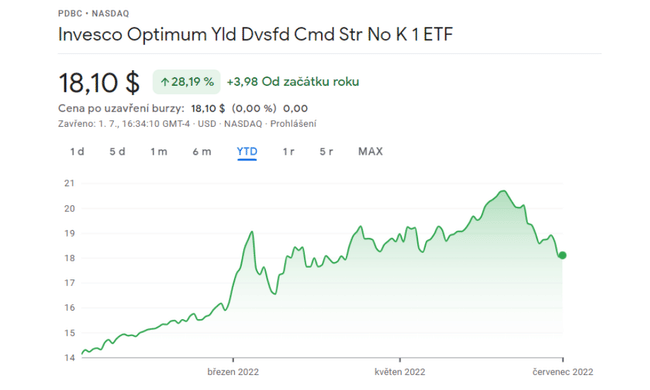

2 .Invesco Optimum Yield Diversified Commodity Strategy $PDBC

- Haldatavad varad: 8,7 miljardit dollarit.

- Dividenditootlus: 39,6%

- Kulud: 0,62%

Mis on esimene asi, mis teile $PDBC puhul pähe tuleb? Dividenditootlus on peaaegu 40%? Vau. Tänase 18,10 dollari investeerimine annab dividendina tagasi 7,16 dollarit, lisaks teenib see 28,19% kasvu aasta-aastalt.

Tulususe märkus: $PDBC maksab muutuvat iga-aastast dividendi. Seega ei näita praegune tootlus üldse seda, mida investor võib aasta-aastalt oodata.

Kui olete huvitatud mittekorreleeruvatest varadest, siis peate kaitsvate ETFide otsinguil võib-olla ületama väärismetallide piire.

Invesco Optimum Yield Diversified Commodity Strategy No K-1 ETF $PDBC on hea tooraine-ETF valik investoritele, kes otsivad tõeliselt mitmekesist jalajälge toorainetes ühes lihtsas valduses.

Praegu ligi 8,7 miljardi dollari suuruse varaga $PDBC püüab jälgida 14 enim kaubeldava kauba futuurilepingu, sealhulgas nafta, kulla ja maisi "korvi". Mõned neist osalustest on seotud energiaga, sealhulgas bensiin, madala väävlisisaldusega diislikütus ja kaks liiki toornaftat: Brent, Euroopa võrdlusalus, ja West Texas Intermediate, mis on rohkem kooskõlas Põhja-Ameerika tootmise suundumustega.

Siiski saate ka hea põllumajandus- ja metallitoodete turuosa, mis annab üsna otsese ja mitmekesise jalajälje peamistes toorainetes.

Lisaks toorainete kaitsvale iseloomule - eriti sellises inflatsioonikeskkonnas - on selle fondi atraktiivsus ka selles, et investorid saavad vältida kardetud K-1 maksuvormi, mida teised sarnased fondid väljastavad oma ülesehituse tõttu.

3. iShares Select Dividend ETF $DVY

- Haldatavad varad: 21,3 dollarit

- Dividenditootlus: 3,4%

- Kulud: 0,38%

Kui tegemist on kaitseinvesteeringutega, siis paljud investorid kalduvad dividendiaktsiate poole. Seda seetõttu, et need ettevõtted pakuvad tagasihoidlikku aastakasumit, mis põhineb aktsionäridele tehtavatel regulaarsetel väljamaksetel. Võib-olla veelgi olulisem on see, et neil aktsiatel on tavaliselt märkimisväärne ja usaldusväärne kasum, mis toetab neid makseid aktsionäridele.

iShares Select Dividend ETF $DVY pakub mitmekesist portfelli, mis koosneb 100 aktsiast, mis pakuvad keskmisest paremat tootlust - ja need dividendid peavad olema vähemalt viimase viie aasta jooksul välja makstud. See tähendab, et te ei saa mitte ainult rikkalikke väljamakseid, vaid ka aluseks olevaid osalusi, mis on näidanud pühendumust jagada rikkust aktsionäridega.

Kokku on selles fondis 100 aktsiat, mille hulgas on praegu esikohal tubakahiid ja emafirma Marlboro Altria Group(MO), naftatöötleja Valery Energy(VLO) ja pikaajaline tehnoloogiajuht International Business Machines(IBM).

$DVY tootlus on praegu 3,4%, mis on rohkem kui kaks korda kõrgem kui S&P 500 indeksil (1,6%). Kuid investoritele, kes otsivad madala riskiga võimalusi, võib tõeliselt meeldida see, kui hästi see on vastu pidanud turu languse ajal. See kaitsev ETF on langenud vaid 4% (ja kaotanud vähem kui 3%, kui arvestada dividendid), samal ajal kui laiem S&P 500 indeks on langenud üle 20%.

Kui ma otsiksin tõeliselt tasakaalustatud ja kaitsvat valikut, oleks minu tähelepanu suunatud just sellele. $DVY näib mulle olevat nendest 3 ETFist kõige turvalisem valik. Lisaks sellele on ta kuni juunini oma investoritele positiivseid protsente toonud, mis ei ole sellel volatiilsel turul sugugi iseenesestmõistetav.

Lõpetuseks tahaksin esitada teile mõned küsimused:

- Mida te nendest ETFidest arvate?

- Kas te investeerite ETFidesse? Millised neist, kui üldse?

- Kas ETFid võivad olla parim valik volatiilsel turul?

Pange tähele, et tegemist ei ole finantsnõustamisega. Iga investeering peab läbima põhjaliku analüüsi.