Paljud tehnoloogiaaktsiad on sel aastal kandnud märkimisväärset kahju, kuna turg seisab silmitsi inflatsiooni, intressimäärade tõusu ja Ukraina sõjaga. Selle tulemusena keskenduvad investorid konservatiivsematele sektoritele ja piiravad märkimisväärselt riske. Kuid paljud neist soovimatutest varudest on sageli üle- ja alahinnatud.

1. AT&T

Aprillis lõpetas AT&T Warner Bros. Discovery, ühendades oma endise Time Warneri (WarnerMedia) varad Discoveryga. Eraldamine tähistas kibedat lõppu AT&T$T võlakoormusega laienemisele tasulise televisiooni ja meedia valdkonnas, mis hõlmas DirecTV omandamist 2015. aastal, Time Warneri omandamist 2018. aastal ja paljude väiksemate meediaettevõtete omandamist.

AT&T eraldas eelmisel aastal DirecTV, loovutas paljud väiksemad meediavarad ja nõustus lõpuks eraldama WarnerMedia. Kõik need sammud olid suunatud ettevõtte tegevuse ratsionaliseerimisele, pikaajalise võla vähendamisele ja võimaldasid keskenduda taas oma põhitegevuse kasvatamisele telekommunikatsiooni valdkonnas.

AT&T ootab oma tulude kasvu 2022. ja 2023. aastal madalas ühekohalises suurusjärgus. Need kasvumäärad võivad tunduda väikeste numbritena, kuid need muudavad AT&T palju võrreldavamaks Verizoni ja teiste siniste kiipide tugitugevate ettevõtetega. AT&T vähendas pärast eraldamist märkimisväärselt oma dividende, kuid maksabendiselt korralikku 5, 3% tootlustja kaupleb vähem kui kaheksakordse oodatava kasumiga.

2. Coupang

Coupang $CPNG, Lõuna-Korea suurim e-kaubanduse mängija, kasvatas oma tulusid 2020. aastal 93% ja 2021. aastal veel 54% 18,4 miljardi dollarini. Aktiivsete klientide arv kasvas eelmisel aastal 21% võrra 17,9 miljonile, kuna Rocket WOW teenuse tellijate arv - kes maksavad kuutasu tasuta järgmise päeva kohaletoimetamise, varahommikuse kohaletoimetamise, 30 päeva jooksul tasuta tagastamise, striimingvideode, toidukaupade ja kaupade kohaletoimetamise ning muude soodustuste eest - kasvas 50% võrra 9 miljonile.

Nagu paljud teised e-kaubandusettevõtted, on ka see siiski silmitsi karuteemaliste muredega seoses läheneva turu sulgemisjärgse aeglustumisega. Siiski kasvasid Coupangi brutomarginaal, korrigeeritud kasum enne intresside, maksude ja amortisatsiooni(EBITDA) ning puhaskasumimarginaal esimeses kvartalis nii aastases kui ka järjestikuses võrdluses. Analüütikud ootavad, et Coupangi tulud kasvavad sel aastal 21% ja selle aktsia kaupleb vähem kui 1-kordse hinna juures. Selline madal hindamine peaks piirama Coupangi languspotentsiaali ja seadma selle suureks kasvuks.

3. Nintendo

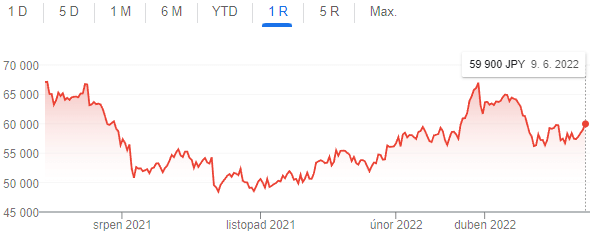

Nintendo on viimase aasta jooksul kaotanud oma sära, kuna investorid muretsesid Jaapani mängude hiiglase aeglustuva kasvu pärast pensionile jäämise järel. Selle videomängude pealkirjad seisid silmitsi karmi aastavõrdlusega Animal Crossing: New Horizonsiga, mis ilmus 2021. aasta pandeemia ajal. Eelmise aasta oktoobris tõi ta välja täiustatud Switch OLED-mudeli, kuid investorid, kes ootasid 2017. aasta alguses turule tulnud originaalse Switchi korralikku järeltulijat, pettusid rängalt.

See aasta pidi algselt olema Nintendo jaoks tugevam, kuna ilmub kauaoodatud The Legend of Zelda järg: Breath of the Wild ja Super Mario film aasta lõpus. Kuid mõlemad projektid on nüüdseks edasi lükatud aastasse 2023.

Samal ajal piiravad jätkuv kiipide puudus ja tarneahelaprobleemid jätkuvalt Nintendo Switchi konsoolide tarnimist. Nintendo äritegevus on tsükliline ja tal on endiselt palju kasumlikke mängufrantsiise. 16-kordse tulevase kasumi juures peaks Nintendo aktsia jääma atraktiivseks investeeringuks väärtusele orienteeritud investoritele, kes mõistavad, et ettevõtte äritegevus taastub tõenäoliselt (nagu ka eelmiste konsoolide buumi- ja langustsüklite ajal), kui ettevõte toob turule täiesti uued konsoolid ja uued mängud.

Liiga sageli on aktsiad alahinnatud, mille tulemuseks on madalad väärtused. Ometi on tegemist stabiilsete ja tugevate kaubamärkidega ettevõtetega, mis võivad tulevikus mitu korda positiivselt üllatada. Lõpetuseks juhin klassikaliselt tähelepanu sellele, et see ei ole investeerimissoovitus ja teete alati oma analüüsi. Aktsiaanalüütik on Leo Sun.